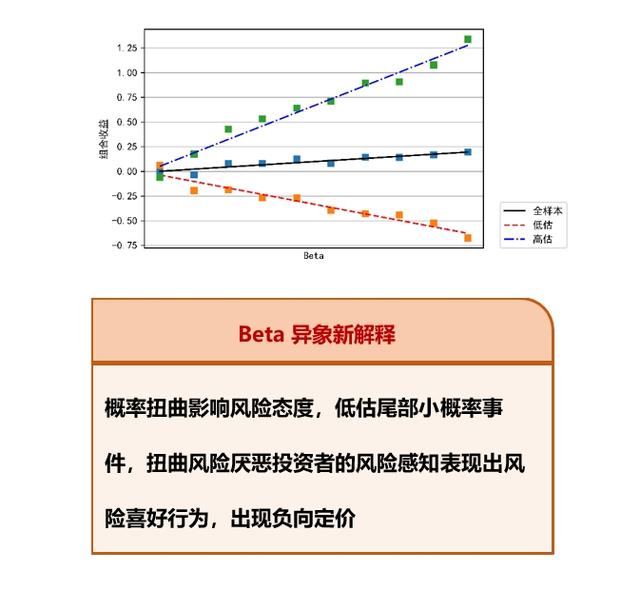

在论文“Beta and coskewness pricing: Perspective from probability weighting”中,我们提出了一个新的视角来解释为什么证券市场线(security market line)通常是平坦或倾向于下滑的(beta 异象)。我们的假设是投资者在评估概率时存在“概率扭曲”的倾向,也就是说,在某些时期,投资者会过高估计极端不利事件的发生概率,而在另一些时期则会低估。当投资者对极端不利事件的发生概率估计过高时,他们会要求更高的风险补偿,这影响了beta(衡量证券相对于市场风险的指标)的定价。相反,低估这些概率则会减少对风险的补偿需求。这两种情况未加以区分时,可能相互抵消,造成回报与beta之间的关系不明显或略微负相关。类似地,对不利事件概率的过高估计会加剧回报与协偏度(coskewness,度量资产与市场回报共同偏离其平均值的趋势)之间的负相关性,而低估则会降低这一关系。为了验证这些预测,我们推导概率扭曲下的3阶-CAPM模型,发现概率扭曲会通过影响投资者对于尾部风险的感知强弱程度而扭曲定价核,进而影响风险与收益的定价关系。当投资者低估尾部风险时,定价核呈钟型,风险与收益之间负向关联;当投资者高估尾部风险时,定价核呈U型,风险与收益之间正向关联。与此同时,我们还通过广泛的实证研究支持了我们的理论预测。这一研究对于从概率扭曲视角来理解投资者行为以及资产定价提供了新的视野。相关成果已经在统计学顶级期刊《Journal of the Royal Statistical Society, Series B》正式发表。(2023.03)